21世紀經濟報道記者 董鵬 成都報道

本輪鋰礦股的調整,始于今年9月1日,當天“鋰業雙雄”聯袂大跌。

10月13日,贛鋒鋰業大漲超6%,領漲14只鋰礦股,并帶動鋰礦指數當天上漲超過3%,此前延續1個月的下跌趨勢開始減弱。

在鋰礦股調整初期,正是贛鋒鋰業、天齊鋰業和鹽湖股份三只行業龍頭率先走弱,此后仍有其他中小盤鋰礦股創出新高,所以鋰礦指數整體走勢要滯后于贛鋒鋰業等龍頭股。

而經過前期下跌后,上述行業頭部公司業已累計了十分可觀的跌幅。

其中,贛鋒鋰業從高點224.4元最低回落至150.6元,區間最大跌幅達32.9%,同期天齊鋰業和鹽湖股份最大跌幅達38%和34.2%。

今年一季度鋰礦股也曾出現集體回調,彼時最大回撤幅度普遍在40%至50%,直至二季度初見底回升。

當前鋰礦股的情況,與一季度的情況相似,再次出現了基本面與二級市場背離的情況。

在上述行業龍頭下跌期間,國內鋰輝石及鋰鹽價格上漲卻開始加速。

綜合wind和百川盈孚多方數據可知,9月1日,國內鋰輝石價格為945美元/噸,至10月12日已升至1115美元/噸。

期間,9月14日澳洲礦山Pilbara第二次鋰輝石拍賣價格,更是達到2240美元/噸。

這對于國內以進口鋰輝石為主要原料的鋰鹽生產商而言,將構成非常直接的成本支撐。

也正是受到成本端的帶動,國內鋰鹽價格在鋰礦股調整期間加速上漲。

上述期間,電池級碳酸鋰從11.7萬元/噸上漲至18.5萬元/噸,氫氧化鋰則從12.2萬/噸元升至18.2萬元/噸。

如果說,今年8月份鋰礦股上漲時,二級市場已經將鋰鹽價格的預期打到了20萬元/噸,那么結合當前市場供需和價格表現來看,20萬元可能遠非鋰鹽價格的高點。

換言之,此前市場對鋰鹽價格的預期,接下來可能會進一步上調。

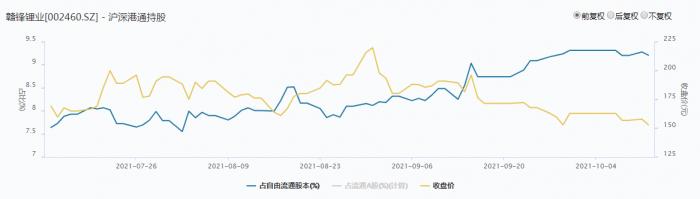

需要指出的是,雖然二級市場股價近期出現了明顯回落,但是可追蹤、數據連續較好的北向資金持股是相對穩定的。

目前,Wind鋰礦板塊個股一共14只,加上未納入的川能動力,合計15只。

但是剔除與鹽湖股份合建3萬噸鋰鹽產能,但是未開工的比亞迪,和剛剛收購阿根廷鹽湖資源的紫金礦業后,可供參考數據有限。

僅以贛鋒鋰業為例,8月底北向資金持股數為6227萬股,至10月12日時已增至7063萬股,持股數量增加13.43%。

但是,并非所有鋰礦股均獲得了北向資金的增持,并出現了明顯分化。

其中,天華超凈、永興材料和川能動力屬于逆市增持,但是盛新鋰能、雅化集團的北向資金持股數較8月底有所減少。

尤其是盛新鋰能,8月底時為1648萬股,至10月12日已經降至1253萬股……

粵公網安備 44010402000579號

粵公網安備 44010402000579號