從去年末到今年初,銀行現金理財掀起了一輪又一輪小高潮,出現了一大波7日年化收益率突破4%的產品,甚至收益率突破5%的產品屢見不鮮。肉眼可見,市場熱了。

這種收益率讓市場其他類型理財產品都黯然失色。與其他機構的資管產品橫向比較,也有一些每日開放的債基收益率與現金理財當前的收益率相當,但是波動卻比現金理財要大,時不時地還會出現當日負收益率刺激一下投資者的神經。而現金理財這個品種,憑借其高收益、低波動,一騎絕塵。

在利率下行、市場不振而大量投資者仍然難以接受風險收益較高的產品的背景下,這些產品很大程度上滿足了客戶多重需求的同時也在很大程度上貢獻了部分理財公司的規模增長。

收益高,流動性好,看起來這些產品不錯,但不少理財同業表達了被卷的極大“焦慮”。“這些收益很扎眼,但是否可持續?都這么卷,我們怎么競爭呢?”

超4%這背后是怎么實現的?以及是否具有可持續性,是否有合規風險,我們展開了調查。

爭議平滑信托

多位銀行理財投資經理對記者表示,目前銀行理財中收益比較“惹眼”的現金類產品,包括現金管理產品和最低持有期產品(過了最低持有期就可以每日申贖),做高收益有自己的“技巧”。有些依靠不斷新發產品,在初期規模較小時的時候,用底層專戶積累的收益給到這些小規模產品,很容易就能做高“近7日年化收益率”,快速吸引客戶資金,但資金進來之后產品規模擴大,這些產品的收益率又會回落。然后再通過新發高收益產品招徠客戶資金。

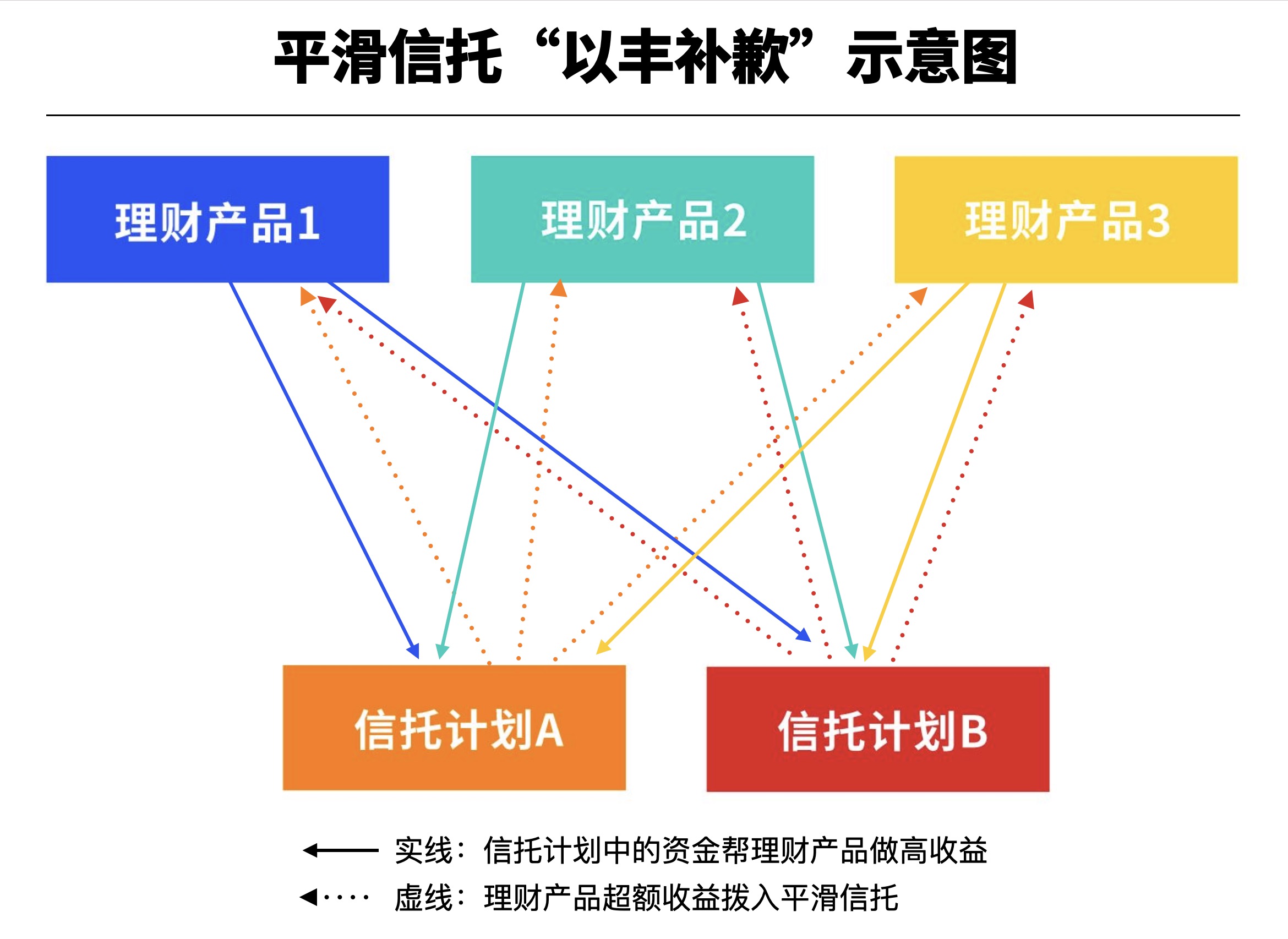

在日開產品中,有一個工具被普遍使用,即平滑信托。平滑信托積累的收益,給到新發的小規模產品,把收益釋放出來去攬客。但客觀上,這樣做形成了一個隱形資金池,幫助不同理財產品之間調節收益,形成了資管新規要求產品凈值化管理之外,一個較為隱蔽的灰色地帶。

不管是“底層專戶”還是平滑信托,其實質都是銀行理財通過信托通道設立的一個信托專戶,若干個銀行理財產品作為同一委托人,該賬戶扮演著這若干個理財產品“蓄水池”的角色,進行削峰填谷的操作。

“本質上把客戶的收益轉移給了另外一部分客戶,理財產品的單位凈值是假的。”一位股份制銀行理財公司投資經理對記者直言,部分股份制銀行和少數大行理財公司都在試水這種做高收益的“捷徑”。

他認為,這有新型資金池運作模式的影子,資金池的特點是滾動發行、集合運作、期限錯配、分離定價,平滑信托是所有的資產混在一起,產品不斷申購贖回,產品期限比債券期限短,基準可以隨時調整以便于把收益隱藏或者釋放出來“分離定價”,可以實現在產品間調節收益。

事實上,理財子公司本身也有一些調節產品收益的做法,例如“計提超額回報”。定開和封閉式產品,超過業績比較基準上限的部分,都會每日計算并計提超額,也有類似平滑信托的效果。比如,目前收益5%,基準4%,超過1%的部分被計提一半超額,客戶看到的是4.5%的收益,明天收益不夠了,0.5%的管理人計提的超額會還回來。但“計提超額”是沒有合規問題的,因為合同明確寫了這種機制,而且只是在定開產品、封閉式產品的周期內做超額計提,收益最終都是同一撥客戶的。

其實理財子公司從來不諱言平滑信托的機制,也有理財子公司將其應用在養老產品或者長封閉期產品中,但前提是,產品無論漲還是跌,最終的收益都是屬于同一個客戶。

但是平滑信托應用在現金理財是另外一個情形。很多產品用一個平滑信托,平滑信托設置一個基準,今天超過基準就把超額收益藏起來,明天低于基準就補回來,基準還可以每天都變,以實現收益需要。此外,日開產品用平滑信托,但是每天都有不同的客戶申購和贖回,客戶如果贖回了,藏在平滑信托里面的收益就屬于剩余客戶,對前后贖回的客戶來說,存在不公平。

“資管新規明確禁止資金池業務、提出‘三單’(單獨管理、單獨建賬、單獨核算)管理要求,但是平滑信托巧妙地避開了資管新規,導致資金池重現江湖。”一位合資理財公司人士表示。

記者了解到,一般來說一家基金公司的現金產品還是個位數,但是有些理財公司已經做幾十個現金產品了,監管的難度也非常大。

一位信托業人士對記者指出,在這種模式下,多個理財產品作為同一個資產管理信托的委托人,實現理財之間的收益調節,不少信托機構都在做類似的產品。

值得注意的是,根據中國信托業協會發布的2023年三季度中國信托業發展評析,截至三季末信托資產規模余額為22.64萬億元,同比增幅7.45%,連續6個季度實現正增長。多位銀行理財投資經理表示,信托業在資產端合規要求提升的情況下實現規模增長,與銀行理財合作的這種資產管理信托“功不可沒”。

虛假導購?

行業內人士對這種操作,認為存在一些風險隱患。

第一,一旦規模下降或者出現大規模贖回,抑或出現債市劇烈調整時期,理財產品如果出現大規模浮虧,信用風險不斷累積之后,很容易引發流動性風險,產品實際收益“原形畢露”,最終受損的仍是理財產品的最終持有者。此外,容易引發風險在多個金融機構間互相傳染。2022年11月也出現過債市波動調整,當時也有出現踩踏現象。

第二,資管新規好不容易拆掉的資金池,結果通過平滑信托復制了資金池的套路,換了個“馬甲”歸來,違背了政策的初衷。

第三,在債市上漲的時候把收益提取出來,在跌的時候把收益回沖進產品,相當于拿前面客戶賺的錢去彌補后面的客戶,其實對于投資者不公平。

第四,至少存在虛假宣傳的嫌疑。刻意做高的現金理財收益只能維持較短時間,后面還會回落下去,客戶在購買理財的時候看到的收益實際上根本無法兌現。

第五,現金理財如此吸引客戶,含權產品、長期限產品根本沒有希望從競爭中勝出。客戶風險偏好不斷被拉低,R3-R5的產品根本無人問津,資金集中在現金,沒有辦法真正進入權益市場,乃至實體經濟。引導理財中的中長期資金入市也很容易成為空談。

“我們做投資的也是很失望,雖然客觀上維持了產品的收益不波動,但是虛假凈值、資金池又拉低了行業的底線,又存在監管套利的行為。而且劣幣驅逐良幣的效應在浮現,一家這樣做,其他家只能去復制,不然規模上就會掉隊。”上述股份制銀行理財公司人士表示,這樣下去大家都沒有心情做好投研,做好資產配置,被迫參與“卷數據”的惡性競爭。

也有理財子人士表示,這樣做不利于與國際資管市場接軌,“資管新規要求凈值化,其實一方面是為了防風險,另外一方面是為了金融市場更加國際化,但是這些套路外資是真的看不懂,可能會望而卻步、退出競爭。”

也有一些理財子公司的高管隱晦地表達出對當下現狀的擔憂。

亦有來自銀行理財行業的專家指出從整個產品趨勢來看,經歷了市場兩三年的變化,銀行理財資金越發集中于短期限產品,尤其是類現金理財,而包括固收+、混合、含權益的中長期產品整體規模呈現下降趨勢。這極大限制了理財資金做權益投資發揮的余地,因為現金產品基本是不含權益資產的。“長期來看,還是希望固收+產品成為我們產品貨架的壓艙石,而不是流動性較強的現金產品,我們也可以延展產品線,做一些權益投研的布局。”

“現在理財做規模,大家都靠現金理財,我認為這不是真實力。”一位大行理財子公司的高管也如此表示。

銀行理財投資者的無奈和“良心”

但銀行理財以及買銀行理財的投資者都面臨著無盡的無奈。

2022年末受債市大幅波動影響,銀行理財破凈率一度達到21.23%。彼時,盡管政策層面和行業、機構層面已經按照資管新規實現了凈值化轉型,市場也始終在進行投資者教育,但是理財客戶由于其本身特性并沒有完全接受這一新的現象,出現了大面積投訴事件,銀行理財公司面臨很大壓力。這種壓力也在隨后的經營和產品設計、營銷中始終存在,如何在滿足客戶需求、符合監管要求、同時兼顧規模增長之間取得平衡一直是理財公司面臨的核心難題。

對于普通投資者來說,追逐低波穩定性成為迫切需求,以至于買存款成為不得已的選擇。

一些專業人士也認為,應該要允許金融機構采取一定的創新投資方法,努力為客戶提供低波穩定性產品。不過,這個方法需要有一定的合規性。

剛剛過去的2023年,銀行理財破凈率大幅下降,產品波動也趨小。據21世紀資管研究院此前的研究顯示,截至2023年12月25日,僅4.7%的理財產品破凈。理財產品凈值波動也越來越小,純固收類理財產品2023年最大回撤的平均值為-0.14%,相比2022年最大回撤-1.42%回撤幅度明顯下降。回撤幅度也明顯小于其他類型資管產品。收益上存續公募理財產品2023年平均回報(累計凈值增長率口徑,下同)為2.73%,其中有93.8%的理財產品實現了正收益。根據wind數據,截至2023年12月29日,最后一個交易日收盤,滬指全年下跌3.7%;深成全年跌13.54%;創業板指全年跌19.41%。在全市場2300只股票型基金中,1855只產品收益率為負。

相比于基民虧錢基金賺錢的慘狀,銀行理財為客戶交出的這份答卷應該說相當有“良心”了,可以看出,銀行理財人在轉型道路上一直在摸索前行。不過當下的局面是否能夠持續,能持續多久,其中存在怎樣的隱憂等,理財客戶未來會面臨哪些變化,仍然是未知數,需要拆解背后的深層原因。

(本報記者楊希對此文亦有貢獻)