21世紀經(jīng)濟報道記者 焦文娟

2025年末的中國車市,站在了歷史性的岔路口:新能源滲透率持續(xù)攀升,市場主導(dǎo)權(quán)已然切換;存量競爭下的“內(nèi)卷”從終端產(chǎn)品延伸至供應(yīng)鏈上游,成本與技術(shù)的博弈愈發(fā)激烈;海外出口單月突破70萬輛,全球化競爭邁入體系對抗新階段……

這場“冰與火”交織的變局,宣告車市正式告別普漲的“順風(fēng)時代”,正式邁入技術(shù)、生態(tài)與全球化的多維博弈新階段。

乘聯(lián)分會的數(shù)據(jù)給出直觀印證:2025年11月全國乘用車市場零售222.5萬輛,同比下降8.1%,環(huán)比下降1.1%。

增長動能明顯放緩,但結(jié)構(gòu)性替代的速度正在加快。

當(dāng)月,燃油車零售量同比下滑22%,純電車型則逆勢增長9.2%。一減一增間,將新能源車零售滲透率推至59.3%。至12月中旬,該數(shù)值進一步攀升至62.3%,新能源已徹底從“半壁江山”邁向“絕對主導(dǎo)”。

“過去幾年打的是順風(fēng)戰(zhàn)”,比亞迪董事長王傳福在近期的臨時股東大會上坦言。行業(yè)普遍意識到,依賴大盤增長的階段已經(jīng)結(jié)束。

風(fēng)停之時,真正具備技術(shù)縱深、成本控制與全球化布局能力的企業(yè),也正迎來駛向更開闊水域的契機。

與此同時,中國汽車出口在11月歷史性突破70萬輛,標志著出海競爭已從貿(mào)易導(dǎo)向的1.0階段,進階至本地化生產(chǎn)、產(chǎn)業(yè)鏈協(xié)同與服務(wù)生態(tài)輸出的體系化出海2.0時代。

滲透率破局后,市場進入“近身肉搏”

成為市場主力后,新能源汽車行業(yè)的競爭已告別增量狂歡,轉(zhuǎn)入存量博弈的“近身肉搏”。較量的維度不再局限于產(chǎn)品與銷量,更延伸至技術(shù)迭代、生態(tài)構(gòu)建與組織效率的全方位比拼。傳統(tǒng)“強者恒強”的定律被打破,新舊勢力的座次在電動化與智能化浪潮中被快速重排。

曾經(jīng)一騎絕塵的“自主一哥”比亞迪,在2025年感受到明顯的追趕壓力。今年11月,其國內(nèi)銷量34.83萬輛,同比下滑26.81%。王傳福將原因歸結(jié)于技術(shù)領(lǐng)先度的周期性下降與行業(yè)同質(zhì)化加劇,“目前技術(shù)不夠領(lǐng)先”,他坦言,“技術(shù)領(lǐng)先是有期限的,最多十八個月。”

行業(yè)同質(zhì)化加劇已讓頭部企業(yè)的“護城河”面臨考驗,也印證了“技術(shù)迭代速度決定市場份額”的新競爭邏輯。

傳統(tǒng)車企的轉(zhuǎn)型加速度,進一步加劇了競爭烈度。吉利憑借銀河系列在主流市場的精準布局,今年前11個月新能源銷量超150萬輛,新能源滲透率達到60.5%,徹底擺脫“燃油車依賴”。

奇瑞的躍升同樣亮眼。乘聯(lián)分會數(shù)據(jù)顯示,2025年11月奇瑞首次躋身新能源廠商批發(fā)銷量前三,同比增長54.0%、環(huán)比增長6.3%,市場份額達6.5%。其集團層面數(shù)據(jù)更顯示,11月新能源銷量11.68萬輛,同比增長50.1%,1-11月累計銷量81.47萬輛、同比增幅69.4%,實現(xiàn)“四連漲”的同時創(chuàng)下歷史新高。這一成績背后,是奇瑞“全細分覆蓋”的產(chǎn)品策略,其已在10萬到40萬元價格帶形成無死角覆蓋,有效規(guī)避了單一市場波動風(fēng)險。

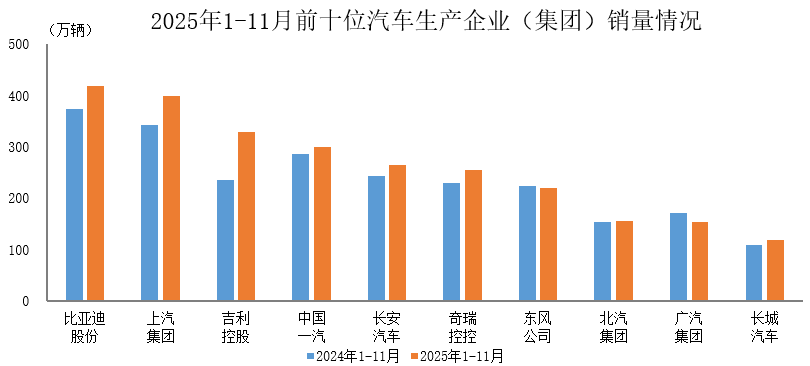

更值得關(guān)注的是傳統(tǒng)巨頭的“大象轉(zhuǎn)身”。在2024年被比亞迪以26萬輛的銷量差距擠下“年度銷量18連冠寶座”的上汽集團,在今年前11個月已將銷量差距縮小至約8萬輛,體系化轉(zhuǎn)型開始釋放巨大能量。其通過整合旗下榮威、MG等品牌的新能源資源,在海外市場與本土市場同步發(fā)力,印證了“傳統(tǒng)制造體系+供應(yīng)鏈能力+電動化改造”的復(fù)合競爭力。

(圖源:中國汽車工業(yè)協(xié)會)

科技跨界玩家的入局,則讓戰(zhàn)局更趨復(fù)雜。

最具顛覆性的是華為生態(tài)的擴張。通過引望技術(shù)平臺,華為以乾崑智駕、鴻蒙座艙等為核心,以“技術(shù)賦能+生態(tài)合作”模式,與東風(fēng)、廣汽等車企展開深度協(xié)同,分別共創(chuàng)“奕境”“啟境”品牌。這不僅是產(chǎn)品層面的競爭,更是產(chǎn)業(yè)合作模式與生態(tài)控制權(quán)的重塑。

華為計劃在2026年實現(xiàn)從15萬到100萬價格區(qū)間的全覆蓋,其生態(tài)輸出能力正迫使車企重新思考自身定位——是加入聯(lián)盟共享技術(shù),還是加速全域自研構(gòu)筑壁壘?

小米則憑借“人車家全生態(tài)”打法,不僅實現(xiàn)銷量快速上量,更推動了行業(yè)營銷與用戶運營模式的變革,讓“生態(tài)協(xié)同”成為新的競爭維度。

造車新勢力的陣營分化則進一步加劇。

理想的增程“護城河”遭遇眾多對手沖擊,蔚來在堅持高端換電路線的同時承受盈利壓力,小鵬在內(nèi)部變革與產(chǎn)品線調(diào)整中尋找新發(fā)力點。

然而,在理想、蔚來、小鵬分別面臨技術(shù)路徑、盈利模式與產(chǎn)品線調(diào)整的挑戰(zhàn)之時,零跑則以垂直整合與成本控制能力,驗證了差異化生存路徑的可行性。

“誰都是戰(zhàn)戰(zhàn)兢兢,誰都想行穩(wěn)致遠。”小鵬汽車董事長何小鵬的感慨,道盡了行業(yè)在不確定性中的集體心態(tài):“一年前,我們很難想到現(xiàn)在的變化,一年后也很難想到,我覺得變局特別多。唯一敢確定的是,競爭會更加殘酷。”

出海遠征,中國車企打響“體系戰(zhàn)”

當(dāng)國內(nèi)存量博弈進入深水區(qū),海外市場成為車企突破增長天花板的關(guān)鍵戰(zhàn)場。中汽協(xié)數(shù)據(jù)顯示,2025年1-11月,中國汽車出口634.3萬輛,同比增長18.7%。按此趨勢,全年出口突破700萬輛已無懸念。其中,新能源汽車出口同比增長一倍,占比持續(xù)提升,成為拉動出海的核心動力。

更重要的變化在于出海邏輯的升級。中國汽車的全球化,已經(jīng)從單純追求貿(mào)易量的出海1.0階段,邁入了涵蓋本地化生產(chǎn)、產(chǎn)業(yè)鏈協(xié)同與服務(wù)生態(tài)輸出的出海2.0時代。這意味著競爭已升維為體系與體系、生態(tài)與生態(tài)的直接對抗。

不同車企的出海策略,清晰勾勒出“體系作戰(zhàn)”的多元路徑。

比亞迪的出海呈“艦隊”形態(tài)。在泰國,其羅勇府工廠已實現(xiàn)本地化生產(chǎn);在歐洲,正籌建多個整車工廠;在拉美,啟動了新能源乘用車生產(chǎn)基地建設(shè)。從整車、電池到電機、電控,比亞迪試圖復(fù)制其在國內(nèi)的垂直整合優(yōu)勢,在海外構(gòu)建一個相對閉環(huán)的產(chǎn)業(yè)生態(tài)。比亞迪在11月海外銷售13.2萬輛,同比增長297%;1-11月海外銷量超過91萬輛,2026年更定下“海外銷量突破 160 萬輛”的目標。

奇瑞以“技術(shù)出海”錨定高價值市場。2025年11月奇瑞集團出口13.67萬輛、同比增長30.3%,連續(xù)七個月單月出口破10萬輛,1-11月累計出口119.96萬輛。其高端產(chǎn)品的海外認可度持續(xù)提升,Tiggo8插混版在英國上市兩個月即獲“年度車型”、通過歐洲E-NCAP五星認證,縱橫G700登陸迪拜后獲多家國際媒體認可,標志著中國車企已具備突破海外高法規(guī)市場的能力。

長城汽車以“ONE GWM”戰(zhàn)略推進全價值鏈生態(tài)出海,構(gòu)建巴西、泰國、俄羅斯三大全工藝生產(chǎn)基地,覆蓋170多個國家和地區(qū)、超1400家渠道。2025年1-11月海外銷量44.9萬輛,占比37.4%,11月以5.73萬輛創(chuàng)歷史新高、同比增長32.7%。其核心技術(shù)Hi4混動體系同步出海,巴西工廠作為拉美戰(zhàn)略支點輻射周邊市場,新能源車型海外占比超40%,實現(xiàn)從“產(chǎn)品出口”到“生態(tài)扎根”的跨越。

新勢力車企的出海則帶著鮮明的“模式標簽”。

如蔚來汽車的出海就伴隨著其獨特的“用戶企業(yè)”模式和換電體系。在進入德國市場時,蔚來同步啟動了換電站網(wǎng)絡(luò)的鋪設(shè)。這種將重資產(chǎn)運營模式同步出海的策略,短期內(nèi)帶來巨大壓力,但長遠看,旨在建立一條基于能源服務(wù)的差異化護城河。

零跑繼續(xù)以輕資產(chǎn)模式出海。其借助與Stellantis集團的合作,在全球市場完善銷交服體系。零跑汽車創(chuàng)始人朱江明在零跑汽車成立十周年的內(nèi)部信中透露,2025年零跑汽車累計拓展35個海外市場,海外門店超過800家,全年海外交付有望破6萬輛。未來將從“出海賣車”向“出海造車”升級,實現(xiàn)與當(dāng)?shù)禺a(chǎn)業(yè)的深度融合。

中國電動汽車百人會理事長張永偉指出,汽車產(chǎn)業(yè)出海將實現(xiàn)規(guī)模躍升、區(qū)域拓展與模式升級,“整車+智能化+電池+零部件+服務(wù)”生態(tài)協(xié)同的出海模式正加速推進。而這,也正是出海2.0時代的核心邏輯。

但遠征之路并非坦途:歐盟反補貼調(diào)查、東南亞本地化率要求等政策壁壘仍在,合規(guī)與本地化運營成為關(guān)鍵挑戰(zhàn)。

“中國汽車出海最需要解決的是合法合規(guī)。法律是紅線,誰都不要觸碰。”長城汽車總裁穆峰的警告頗具警示意義。奇瑞董事長尹同躍也直言“降價是飲鴆止渴”,強調(diào)海外市場應(yīng)靠品質(zhì)與服務(wù)贏得尊重。生態(tài)出海的成功,基石在于對當(dāng)?shù)匾?guī)則與長期價值的敬畏。

羅蘭貝格全球高級合伙人兼大中華區(qū)副總裁、亞洲汽車業(yè)務(wù)負責(zé)人鄭赟給出了更理性的預(yù)測:到2030年中國汽車海外銷量規(guī)模可達750萬至1000萬輛。但未來1-2年,受海外庫存、本地化產(chǎn)品開發(fā)與建廠周期等因素影響,出海進程可能會進入一個短暫的平臺期,正在考驗的是車企生態(tài)體系的長期運營能力。

2026年政策換擋下的增長考題

在“總量見頂”的行業(yè)共識下,2025年底的兩項關(guān)鍵政策調(diào)整,為2026年的市場格局埋下變數(shù),也推動行業(yè)增長邏輯從“政策驅(qū)動”向“價值驅(qū)動”根本轉(zhuǎn)換。

購置稅政策調(diào)整是最受關(guān)注的變量。自2026年1月1日起,新能源汽車購置稅免征政策將調(diào)整為“減半征收”,并設(shè)置1.5萬元的減免上限,插電混動車型享受優(yōu)惠的純電續(xù)航門檻也從43公里提升至100公里。

這一調(diào)整直接倒逼車企加速成本控制與供應(yīng)鏈優(yōu)化,多家車企已啟動“囤電”大戰(zhàn),通過鎖定電池供應(yīng)、優(yōu)化采購成本應(yīng)對政策變化。何小鵬透露已與電池廠商深度協(xié)商,印證了核心零部件供應(yīng)鏈協(xié)同在政策調(diào)整期的關(guān)鍵作用。

另一項關(guān)鍵政策是國家市場監(jiān)管總局12月12日發(fā)布的《汽車行業(yè)價格行為合規(guī)指南(征求意見稿)》,核心是解決產(chǎn)業(yè)規(guī)模化階段的過度競爭與無序競爭問題。背后直指行業(yè)“增收不增利”的核心困境。“行業(yè)亟需探索‘高盈利、高科技、高價值’的新發(fā)展模式。”張永偉的觀點,道出了政策調(diào)整的深層意圖:推動行業(yè)從“規(guī)模擴張”轉(zhuǎn)向“高質(zhì)量躍遷”。

在此背景下,各機構(gòu)對2026年市場預(yù)期趨于理性:國內(nèi)汽車銷量預(yù)計微增,新能源汽車滲透率仍將提升,但增速放緩。存量競爭的本質(zhì)沒有改變,增長將更依賴結(jié)構(gòu)性機會與運營效率。

中國汽車流通協(xié)會副秘書長郎學(xué)紅認為,“在政策逐步退出的背景下,2026年實現(xiàn)3%的增長是可以接受的正常水平,我們也沒有對明年設(shè)定更高的增長預(yù)期。”

“2026年是中國汽車產(chǎn)業(yè)從‘規(guī)模擴張’向‘高質(zhì)量躍遷’的關(guān)鍵一年,新能源汽車是基本盤,核心看點在于技術(shù)、模式與全球化的深度落地。”張永偉預(yù)測2026年國內(nèi)汽車銷量將超2820萬輛,同比微增2%;新能源汽車銷量(含出口)有望達2000萬輛。

瑞銀投資銀行中國汽車行業(yè)研究主管鞏旻則表示,即使征收購置稅,電動車滲透率仍將提升6個百分點,但增長勢頭會放緩,長期結(jié)構(gòu)性增長機會集中在海外拓展與高端化升級。

面對政策換擋與市場轉(zhuǎn)型,主流車企從國內(nèi)、海外雙線發(fā)力,為接下來的深度競爭儲備核心能力。

國內(nèi)市場聚焦產(chǎn)品迭代、技術(shù)落地與成本優(yōu)化。比亞迪以“高端突破+走量鞏固”雙線推進,擴充主力車型矩陣并強化騰勢豪華屬性;長城汽車提升新能源滲透率,擴大Hi4混動技術(shù)應(yīng)用并補位細分市場新品;吉利延續(xù)“油電雙線”,下放智能化配置搶占增量;奇瑞完善混動/純電譜系,覆蓋10 萬-40萬元多場景需求;長安錨定300萬輛總目標,靠產(chǎn)品擴容鞏固頭部地位。

新勢力與科技玩家同步發(fā)力。蔚來加密換電網(wǎng)絡(luò)、落地高階智駕;小鵬深化電池供應(yīng)鏈協(xié)同、優(yōu)化產(chǎn)品線;理想將繼續(xù)補齊純電短板;零跑向著“年銷百萬輛”目標沖刺,提出“技術(shù)持續(xù)創(chuàng)新、品質(zhì)做到極致、加速海外市場拓展、保持組織高效敏捷”四大核心策略;華為智能汽車生態(tài)則通過“鴻蒙智行+啟境+奕境”多品牌矩陣,2026年將推出超10款新車補齊產(chǎn)品布局。

海外市場則主打本地化與體系輸出。比亞迪聚焦歐洲、東南亞、拉美三大核心市場的本地化生產(chǎn)體系建設(shè),計劃提升巴西工廠產(chǎn)能至20萬輛/年、加速歐洲整車工廠落地;長城汽車深化“技術(shù)出海”,擴大Hi4智能四驅(qū)電混技術(shù)應(yīng)用范圍,以巴西工廠為支點輻射拉美市場,完善170多個國家和地區(qū)的銷售網(wǎng)絡(luò);蔚來持續(xù)推進歐洲換電體系本地化,強化“整車+能源服務(wù)”的差異化生態(tài);零跑則從“出海賣車”向“出海造車”升級,深化與Stellantis 集團合作,推動與當(dāng)?shù)禺a(chǎn)業(yè)的深度融合。

2025年,中國車市在動能切換中告別高增長敘事;2026年,在政策調(diào)整、存量博弈與全球化深化的多重考驗下,行業(yè)將進入真正“拼內(nèi)功”的階段。

對于車企而言,能否在國內(nèi)“卷”出技術(shù)與生態(tài)的護城河,在海外“闖”出可持續(xù)的運營體系,將決定其在下一個周期中,是成為深水區(qū)的航行者,還是擱淺者。

風(fēng)停了,但真正的航程才剛剛開啟。