21世紀經濟報道記者 唐婧

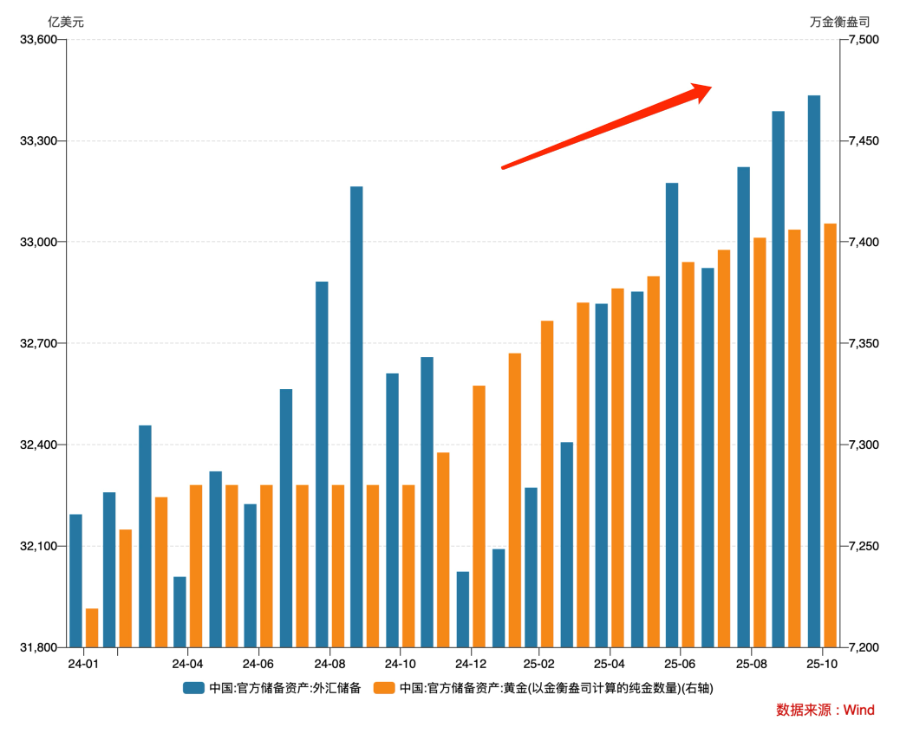

11月7日,國家外匯管理局統計數據顯示,截至2025年10月末,我國外匯儲備規模為33433億美元,較9月末上升47億美元,升幅為0.14%。這是我國外匯儲備連續三月站上3.3萬億美元大關,創2015年12月以來最高。黃金儲備方面,央行連續第12個月增持黃金。同日,央行公布數據顯示,10月末黃金儲備報7409萬盎司(約2304.457噸),環比增加3萬盎司(約0.93噸)。

國家外匯局表示,2025年10月,受主要經濟體貨幣政策及預期、宏觀經濟數據等因素影響,美元指數上漲,全球金融資產價格總體上漲。匯率折算和資產價格變化等因素綜合作用,當月外匯儲備規模上升。我國經濟基礎穩、優勢多、韌性強、潛能大,長期向好的支撐條件和基本趨勢沒有變,有利于外匯儲備規模保持基本穩定。

東方金誠首席宏觀分析師王青告訴記者,匯率和資產價格變化帶來的估值效應形成對沖,是10月外匯儲備小幅回升的主因。一方面,10月美元指數上漲1.9%。這會導致我國外匯儲備中非美元資產貶值,導致外匯儲備規模下降。另一方面,10月以日經225指數為代表的全球主要股指普遍出現較大幅度上漲,其中日經225指數大幅上漲16.6%,美債收益率走低,美債價格上揚,共同帶動我國外儲投資的金融資產估值增加。

全球資產價格上漲支撐外儲

綜合受訪人士觀點來看,匯率折算和資產價格變化是10月外匯儲備繼續回升的原因,且資產價格變化的影響更為顯著。一般而言,只要當月美元指數出現明顯上升,多個國家的外匯儲備通常都會因非美資產折算成美元后的金額減少,出現環比下降的狀況,但今年10月卻打破了這一傳統規律,原因是資產價格變化形成了對沖。

“在資產價格方面,全球股債雙強對外儲形成了強勁支撐。”溫彬表示,10月份,美聯儲降息推動以美元標價的已對沖全球債券指數上漲0.8%,美國標普500指數上漲2.3%。日本財政政策蓄勢待發,刺激日經指數上漲16.6%,創歷史新高。歐元區經濟緩慢修復,歐洲斯托克指數上漲2.6%。

中銀證券全球首席經濟學家管濤也告訴記者,10月,外匯儲備余額增加47億至33433億美元,延續了此前兩個月升勢,這主要是受主要經濟體貨幣政策及預期、宏觀經濟數據等因素影響,美元指數走強,非美元貨幣總體下跌,但全球金融資產價格總體上漲帶來的正估值效應。

管濤還稱,10月,人民幣在主要非美貨幣中表現相對強勢,中間價和在岸即期匯率(境內銀行間市場下午四點半交易價)累計分別升值175個、51個基點至7.0880比1、7.1135比1,其間在岸即期匯率一度升破7.10,為2024年11月5日以來首次。當月,中間價與在岸即期匯率偏離幅度小幅擴大,境內外即期匯率延續強弱互現格局,顯示市場匯率預期保持基本穩定。

展望未來,溫彬表示,近期公布的“十五五”規劃建議更加強調了“擴大高水平對外開放”的地位和作用,凸顯了以開放促改革促發展的決心和信心。在推動貿易創新發展方面,“十五五”規劃建議強調要推動市場多元化、優化升級貨物貿易以及培育新增長點,出口將長期發揮穩定跨境資金流動的基本盤作用;在拓展雙向投資方面,“十五五”規劃建議提出對外資要“準入又準營”、引導產業鏈供應鏈合理有序跨境布局,為國際收支資本項目基本平衡奠定了基礎。在溫彬看來,我國經濟基礎穩、優勢多、韌性強、潛能大,是外匯儲備規模保持基本穩定的根本支撐。

央行增持黃金節奏繼續放緩

黃金儲備方面,2025年10月末官方黃金儲備連續第十二個月增加。

管濤告訴記者,在外部環境不確定性增加背景下,中國國際儲備資產多元化進程繼續穩步推進。10月末,中國持有黃金儲備余額增加139億美元至2972億美元,黃金儲備余額占同期外匯儲備余額的比重環比上升0.40個百分點至8.89%,繼續刷新歷史新高。

不過,記者注意到,在金價迭創新高的大背景下,今年以來,央行增持黃金的節奏整體呈現放緩態勢。2025年1月至10月,央行增持黃金儲備量依次為16萬盎司、16萬盎司、9萬盎司、7萬盎司、6萬盎司、7萬盎司、6萬盎司、6萬盎司、4萬盎司、3萬盎司。另據管濤此前測算,2022年11月—2023年9月,中國增持黃金儲備與國際金價(月均)之間為強負相關0.751,這意味著中國在增持黃金儲備的過程中更加注意逢低買入而不是追高。

王青告訴記者,近期央行繼續增持黃金,主要原因是全球政治、經濟形勢出現新變化,國際金價可能在相當長一段時間內易漲難跌。這意味著從優化國際儲備結構角度出發,增持黃金的需求上升。

Wind數據顯示,10月,黃金價格一度觸及4381.48美元/盎司的歷史高點,此后雖回調至月末的4000美元/盎司附近,但全月累計上漲3.76%,為連續第三個月收漲。另據世界黃金協會發布的2025年三季度《全球黃金需求趨勢報告》,盡管金價處于創紀錄高位,三季度全球央行依然加快了購金步伐,凈購金量總計220噸,較二季度增長28%,較上年同比增長10%。

仲量聯行大中華區首席經濟學家及研究部總監龐溟分析,針對國際環境的多變與不確定性,在全球主要央行紛紛“屯金”的背景下,中國央行低量多次的補倉節奏更易于平滑市場波動、把握成本窗口、降低一次性大批量購入對金價的沖擊,既有助于對沖全球宏觀風險,還折射出人民幣國際化與外匯儲備多元化戰略布局的深遠考量。

“黃金既是商品也是金融資產,兼具工業、珠寶、貨幣及投資屬性,在跨周期避險、抗通脹、長期保值增值等方面仍具備獨特優點,是國際公認的避險資產與最終支付手段。”龐溟介紹,在全球儲備貨幣仍以美元為主的格局下,黃金能在特殊情況下為官方外匯組合提供補充保障。預計各國央行和投資者仍會繼續加碼黃金投資,進而支撐國際金價。

王青還認為,從優化國際儲備結構、穩慎扎實推進人民幣國際化以及應對當前國際環境變化等角度出發,未來央行增持黃金仍是大方向。截至2025年10月末,我國官方國際儲備資產(主要由外匯儲備和黃金儲備構成)中黃金的占比為8%,明顯低于15%左右的全球平均水平。未來需要繼續增持黃金儲備,適度減持美債。此外,黃金是全球廣泛接受的最終支付手段,央行增持黃金能夠增強主權貨幣的信用,為推進人民幣國際化創造有利條件。